|

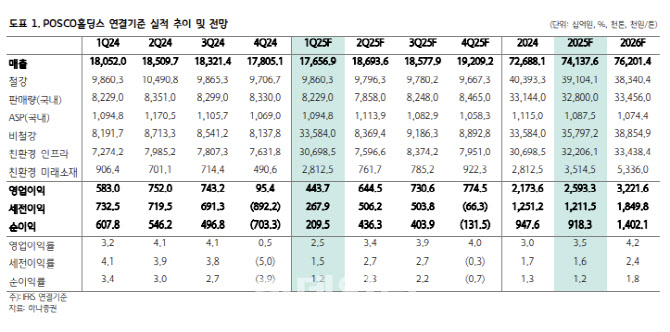

연휴에 따른 조업일수 감소로 올해 1분기 철강 제품 판매량은 전년과 유사한 823만t(톤)을 기록할 것으로 예상했다. 탄소강 평균판매가격(ASP)과 원재료 투입단가 모두 전분기와 유사한 수준으로 스프레드 변화가 제한적일 것으로 봤다. 해외 철강사들의 수익성은 동남아시장의 판매 단가 하락으로 지난해 4분기 대비 소폭 악화할 것이란 분석이다.

리튬을 비롯한 2차전지 소재 자회사들의 올해 1분기 적자 규모는 전분기와 유사하지만, 포스코인터내셔널(047050)을 비롯한 국내 자회사들의 수익성은 전분기 대비 개선될 것으로 판단했다.

올해 2분기 철강제품 판매량은 전년 대비 7.3% 증가한 844만t을 전망했다. 1분기 중국 철강석 수입가격은 평균 t당 102달러 수준으로 전분기와 동일한 수준을 기록, 원·달러 환율 상승이 원가 상승 부담으로 작용하지만 원료탄 가격의 약세를 감안하면 2분기 포스코의 고로 원재료 투입단가는 큰 변화가 없을 것으로 예상했다. 이와 달리 탄소강 ASP 경우 후판과 열연을 중심으로 가격 상승이 예상돼 2분기 철강 스프레드는 다시 확대 국면으로 전환할 가능성이 높다고 봤다.

이를 감안하면 POSCO홀딩스의 올해 2분기 영업이익은 전분기 대비 45.3% 증가한 64445억원을 기록할 것으로 전망했다.

박 연구원은 “중국산 후판을 시작으로 하반기로 갈수록 수입산 철강에 대한 규제가 확대될 것으로 예상되는 가운데 올해 하반기 중국의 철강산업 구조조정에 대한 기대감도 여전히 유효하다”며 “POSCO홀딩스의 수익성은 1분기를 바닥으로 점차 개선될 전망”이라고 밝혔다.

그는 이어 “2차전지 소재 사업, 특히 리튬의 경우 단기간에 가격 상승을 기대하기는 어려울 전망이나 하반기로 갈수록 포스코필바라 공장 가동률 상승에 따른 원가 부담 축소도 기대된다”고 덧붙였다.

![러시아가 누리호 엔진 줬다?”...왜곡된 쇼츠에 가려진 한국형 발사체의 진실[팩트체크]](https://image.edaily.co.kr/images/Photo/files/NP/S/2026/03/PS26031301228t.jpg)

![살인 미수범에 평생 장애...“1억 공탁” 징역 27년 [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/03/PS26031400001t.jpg)