또 다른 내부통제 장치인 내부고발(준법제보)은 금융사고 적발률이 7%로 미국·영국 등 해외에 비해 낮았다. 위험을 감수한 내부제보자가 인센티브를 받기까지는 금융사고 조사, 인사위원회 등 절차가 복잡해 최근 3년간 포상금 지급은 단 1건에 그쳤다.

내부통제 수단을 활성화하기 위해서는 감독 당국의 검사 시 ‘자체적발’ 인센티브를 주고, 현 성과지표를 손 보는 등 운영의 묘를 살려야 한다는 지적이 나온다.

|

은행별로는 신한은행이 6513건의 명령휴가를 시행해 가장 많았고 하나은행(4983건)이 뒤를 이었다. 국민은행과 우리은행이 각 1601건, 1600건이었고 농협은행이 1181건으로 횟수가 가장 적었다. 명령휴가를 자주 시행한 은행의 금융사고 금액은 신한(87억 8000만원), 하나(70억원)으로 우리(1087억 900만원), 국민(1011억 4600만원)에 비해 작은 편이었다.

주목받고 있는 내부통제 수단인 내부고발 또한 유명무실했다. 최근 3년간 내부고발을 통해 접수된 금융사고는 총 151건으로 이 중 11건이 실제 사고로 밝혀져 적발률은 7.28%에 불과했다. 영국의 내부고발자 보호단체 ‘프로텍트(Protect)’에 따르면 전체 내부고발 중 적발과 시정으로 이어지는 비율이 약 10~12%로 우리나라보다 높다. 미국 일반기업은 이 비율이 20%까지 올라간다.

내부고발로 금융사고를 발견했다고 해도 포상금 지급까지는 시차가 커 평판 리스크를 감수하고 제보할 인센티브도 미흡하다. 국민은행에서 52건 중 2건(사고금액 총 125억 8000만원), 신한은행 43건 중 5건(총 9억 6300만원), 하나은행에서 8건 중 3건(100만원)이 금융사고로 밝혀졌지만 포상을 완료한 건은 한 건도 없었다. 농협은행은 2023년 1건의 제보가 실제 금융사고로 밝혀져 제보자가 포상금 50만원을 받았다. 우리은행의 내부고발 접수는 47건이었지만 실제 적발·포상금 지급 건수는 없었다.

은행이 자체적인 내부통제 장치를 통해 금융사고 예방·적발 기능을 제대로 수행하지 못하는 것이 문제다. 각 은행은 은행연합회 지침인 ‘금융사고 예방지침’과 금감원 ‘내부통제 혁신방안’ 등을 토대로 명령휴가제를 운영하고 있다. 은행연합회 금융사고 예방지침에 은행은 위험업무직원, 장기근무직원과 같은 업무를 2년 이상 수행한 직원에게 불시에 명령휴가를 시행한다. 준법감시부서는 명령휴가 실시현황을 매년 평가하고 그 결과를 내부통제위원회에 보고한다.

하지만 최근 시중은행에서 장기근무자의 부당대출, 업무상 횡령·배임이 반복되고 있는 데다 출납담당자의 일탈도 이어지고 있어 금융사고 예방장치로서 명령휴가 실효성이 떨어진다는 지적이다. 강준현 의원은 “그간의 운영실적을 보면 명령휴가 제도가 금융사고 예방·적발이라는 본래 목적을 달성하지 못하고 있다”며 “이러한 제도를 수정 없이 운영하는 것은 내부통제 시스템에 구멍이 생기도록 방치하는 것이다”고 지적했다.

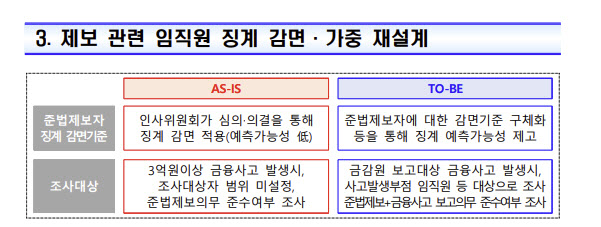

내부고발은 ‘준법제보’라는 긍정적 표현으로 제도 명칭을 바꾸고 제보채널 다양화, 제보자 신원 보호, 피해 보상 등 활성화 방안을 이달 1일부터 시행 중이다.

효과를 더 높이기 위해서는 징계·제재보다는 유인 부합적인 체계 설계가 필요하다는 의견이 나온다. 금융권 고위 관계자는 “은행이 자체적으로 금융사고를 발견해도 임직원으로서는 사고를 무마축소하는 것이 제재를 회피하고 자리를 보전하는 데 더 유리할 수 있다”며 “명령휴가·내부제보를 통해 사고를 적발하고 즉시 시정할 때 감독원이 패널티를 덜어주는 식의 인센티브가 필요하다. 명령휴가 제도 또한 실제 수행하는 부서와 임직원 보고부서가 같다면 사고·비위를 은폐할 유인이 크기 때문에 업무담당자의 이해 상충 문제도 고려해야 한다”고 말했다.

|