|

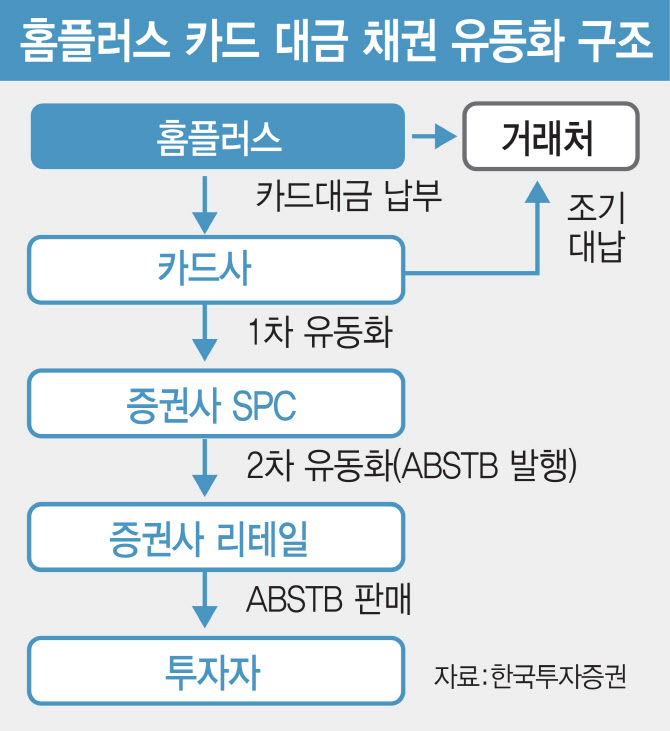

홈플러스는 롯데·현대·신한카드의 ‘구매전용카드’를 이용해 협력업체(납품업체)로부터 물품을 구매해 왔다. 카드사가 협력업체에 대금을 선납하면 카드사는 일종의 어음인 카드매출채권을 가진다. 홈플러스는 구매전용카드를 이용해 조금 더 싼 가격에 물건을 ‘외상’하고 카드사는 대기업의 매출채권을 갖게 되는 구조다. 카드사는 이 과정에서 홈플러스의 매출채권을 계약에 따라 증권사의 페이퍼컴퍼니인 SPC(특수목적법인)에 매각했고 SPC는 이를 기반으로 전단채를 발행해 증권사를 통해 투자자에게 판매했다.

카드사는 직접 전단채를 발행하지 않았지만 매출채권을 유동화하는 과정에서 핵심적인 역할을 했다. 이 때문에 투자자는 “카드사가 전단채 구조를 만들고 사실상 신용을 뒷받침한 것 아니냐”고 주장하고 있다. 카드사는 “SPC에 채권을 넘긴 것일 뿐 전단채 상환 책임은 없다”고 반박한다.

실제로 금융당국도 이번 전단채 투자 피해의 책임을 카드사에 묻기 어렵다는 견해다. 금감원 관계자는 “카드사가 SPC에 카드대금채권을 넘긴 것만으로 투자 피해의 책임이 있다고 보기는 어렵다”며 “현재 카드사에 대한 검사 등을 검토하고 있지는 않다”고 설명했다.

일각에서는 카드사가 홈플러스의 유동성 위기를 어느 정도 인지하고 있었을 가능성이 크다는 지적도 나온다. 카드사는 홈플러스의 매출채권을 다루면서 해당 기업의 재무 상태를 어느 정도 검토했을 수 있다는 것이다. 그러나 카드사는 은행처럼 기업의 장기 신용 리스크를 면밀히 분석하지 않기 때문에 단기적인 카드대금 지급 능력만 살펴봤을 것이라는 설명이 나온다.

특히 롯데카드는 홈플러스와 같은 MBK 파트너스가 대주주여서 다른 카드사보다 더 깊이 관여했을 가능성도 제기된다. 롯데카드는 홈플러스의 내부 사정을 다른 카드사보다 더 잘 알고 있었을 가능성이 크고 홈플러스에 특혜를 제공했을 수도 있다는 주장이 나온다.

그러나 홈플러스 사태와 관련해 법적으로 카드사에 직접적인 책임을 묻기는 쉽지 않다. 카드사는 전단채를 발행한 주체가 아니라 SPC에 채권을 매각한 것뿐이기 때문이다. 또 전단채는 기관 투자자가 주로 매입하는 상품이어서 투자자도 리스크를 떠안으며 스스로 관리를 해야 한다.

금융당국이 앞으로 카드사의 채권 유동화 과정에서 리스크 공시를 충분히 했는지 조사할 필요가 있다는 지적도 나온다. 금융권 관계자는 “카드사가 SPC에 채권을 넘길 때 홈플러스의 신용 리스크를 충분히 반영했는지 확인할 필요가 있다”며 “금융당국이 SPC를 활용한 유동화 거래에 대한 감독을 강화할 가능성도 있다”고 설명했다.

|

!['120억' 장윤정·도경완의 펜트하우스, 뭐가 다를까?[누구집]](https://image.edaily.co.kr/images/Photo/files/NP/S/2026/02/PS26020800099t.jpg)