미 연준의 통화 정책 정상화로 국내로 신규 공급되는 외화 자금이 줄고 국내에 유입된 외화자금이 해외로 유출되면서 국내 외화자금 사정이 악화될 수 있다는 우려다.

|

미 연준은 현재 매월 1200억달러 규모 자산(800억달러 규모 국채, 400억달러 규모 주택담보부증권)을 매입하고 있다. 미국 주택시장이 과열되는 조짐을 보이고 있어 연준은 주택담보부증권(MBS) 매입 줄이기를 우선 고려하고 있다. 이 시기를 빠르면 9월, 늦어도 12월로 예상하고 있다.

박 연구위원은 2013년 5월 테이퍼링 이후 2년이 지난 시점인 2015년 12월 금리 인상을 했던 점을 고려했을 때, 이번 금리 인상 시기를 2023년 하반기로 봤다.

다만 연준내 연방공개시장위원회(FOMC) 위원중 조기 금리 인상을 주장하는 매파 위원들이 늘고 있어 조기 인상도 점쳐지고 있다.

이 같은 미국 통화정책의 변화는 국내 금융 시장의 외화자금 사정을 악화시킬 수 있다. 급격한 통화정책 정상화는 국내 금융시장의 긴축발작을 일으킬 정도로 심각한 리스크가 될 수 있다.

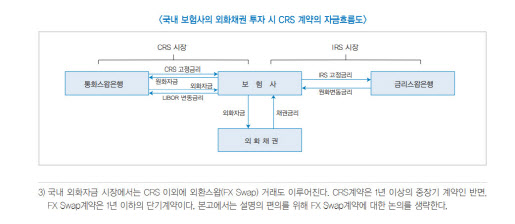

국내 경제에는 큰 영향이 없을 것이라는 전망이 우세하지만, 국내 금융사들이 CRS(통화스왑, Currency Swap)을 통해 외화자금을 조달해 운용하고 있다는 점에서, 급격한 연준의 통화정책 변화는 리스크로 이어질 수 있다는 얘기다.

|

급격한 환율 변동이 단시간내 이뤄지면 계약 조건에 따라 환차손이 커질 수 있다. 2008년 글로벌금융위기 이후 수년간 원화 환율의 변동성이 커지면서 국내 키코( KiKo) 상품에 가입했던 기업들이 막대한 손실을 입었던 게 한 예다.

박 연구위원은 “미 연준 통화정책의 정상화로 국내 외화자금은 어느정도 불안정한 모습을 예상할 수 있다”면서 “국내 금융사는 이런 리스크를 대비할 필요가 있다”고 말했다.

지난해 2~3월 국내 은행들도 외화조달 시장 상황이 급격히 악화되면서 외화 유동성 관리에 비상이 걸린 바 있다. 양호하게 외화유동성커버리지 비율을 유지하고 있어도 국제 금융시장이 급변하면 소용이 없을 수 있다는 뜻이다.

박 연구위원은 “국내 금융회사는 양호한 외화 LCR 비율에 안주하지 말고 장기전에 대비한 외화유동성 관리가 필요하다”고 강조했다.