이선경 SK증권 연구원은 13일 “한미약품의 4분기 연결기준 매출액은 전년동기 대비 16.5% 감소한 3529억원, 영업이익은 54.7% 감소한 317억원으로 컨센서스 매출액 4186억원과 영업이익 575억원 대비 각각 15.7%, 44.8% 하회 할 것”이라며 이같이 밝혔다.

별도기준 실적 역시 컨센서스 매출액 3519억원, 영업이익 401억원 대비 각각 20.6%, 33.7% 하회하는 부진한 실적을 전망했다.

이에 대해 이 연구원은 “한미약품 대표 효자 품목인 아모잘탄과 로수젯의 견조한 성장에도 불구하고 평년 대비 뒤늦게 유행하고 있는 인플루엔자의 영향에 따른 API 실적의 부진 및 전년 동기 유입된 Dual agonist 마일스톤에 따른 기저 효과로 별도 기준 매출액은 전년 동기 대비 12.9% 감소한 2795억원, 영업이익은 50.4% 감소한 266억원을 예상한다”고 짚었다.

또 “북경한미와 한미정밀화학 역시 계절적 성수기임에도 불구하고 뒤늦게 유행하고 있는 인플루엔자의 영향으로 북경한미의 매출액과 영업이익은 각각 전년 대비 26.6% 감소한 758억원, 69.4% 감소한 58억원으로 전망한다”고 덧붙였다. 한미정밀화학의 매출액은 전년 대비 37.3% 감소한 211억원, 영업손익은 전자전환한 -15억원으로 추정했다.

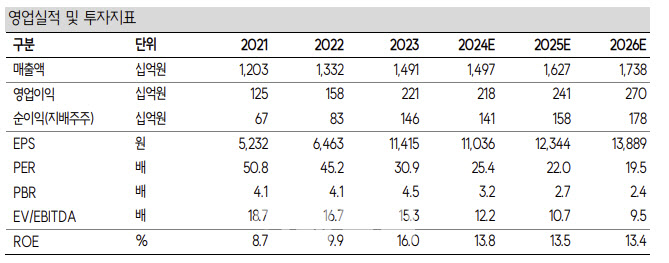

다만 이 연구원은 2025년에는 정상화될 실적과 연구·개발(R&D) 모멘텀을 기대해 볼 수 있다고 짚었다.

그는 “3분기에 이은 연이은 실적 부진은 다소 아쉬울 수 있으나 일단락되고 있는 경쟁권 분쟁, 뒤늦게 유행중인 호흡기 질환 및 당뇨 신제품 출시에 따른 영향 등으로 2025년 한미약품의 실적은 다시 정상화될 수 있다고 판단한다”고 말했다.

이어 “특히 6월 ADA 학회에서 LAGLP-1/GIP/GCG Triple Agonist 의 임상 1상 결과 발표, 근손실 감소 최소화를 목표로 하는 차세대 비만치료제 Urocortin 2 Analog 의 하반기 임상 진입, MSD로 기술이전한 MASH 치료제인 Dual Agonist 의 연말 임상 종료 등 동사의 미래 성장동력인 R&D 파이프라인 중 시장에서 주목도가 높은 비만·대사 파이프라인들의 R&D 모멘텀이 다수 존재하는 만큼 2025년은 실적 개선뿐 아니라 R&D 행보에 주목할 필요가 있다”고 강조했다.

|

![[단독]배당할 돈도 없다…한진해운, 8년만에 파산 '폐지'](https://image.edaily.co.kr/images/vision/files/NP/S/2025/01/PS25011300032t.jpg)