|

정부는 2022년 6월 관찰 대상국에 오르는 것을 목표로 하고 있다. 계획대로 추진돼도 빨라야 2024년 이후에 선진시장 지수 편입이 가능하다고 봤다. 한국 주식시장은 1992년 MSCI 신흥시장 지수에 편입됐다. 이후 2008년부터 세 차례에 걸쳐 선진시장 지수 편입이 논의되었으나 현실화되지는 않았다.

허 연구원은 “한국의 경제 발전 수준이나 주식시장의 수준은 이미 선진시장 수준이고, 국내총생산(GDP)은 전 세계 10위이며 주식시장 시가총액 순위도 13위로 높은 편”이라며 “다만 주식시장의 여러 규제로 인해 시장 접근성이 선진시장 수준에 미치지 못하고 있다는 판단”이라고 설명했다.

지난해 6월 발표된 결과를 보면 한국은 세부 18가지 항목 중 6가지 항목에서 ‘기준 미달’로 평가됐다. 해당 요소는 △외환시장 자유화 정도 △투자자 등록 및 계좌 개설 △정보 흐름 △청산 및 결제 △장외거래 및 현물 인수도 자율성 △투자 상품의 가용성 등이다. 여기에 추가로 지적된 사항은 △외국인 투자자 정보 접근성 △공매도 제한이다.

허 연구원은 “MSCI는 한국 기업들의 정보가 영어로 충분히 제공되지 않으며 지배구조 기준도 개선될 필요성은 언급했다”며 “2020년 3월부터 정부가 주식 공매도를 제한하며 이 항목이 약화됐고 2021년 5월부터 코스피200, 코스닥150 지수 구성종목에 공매도가 재개됐지만 전체 종목에 대한 제한이 언제 해제되는지 계획이 없는 점도 지적했다”고 짚었다.

최근 정부는 MSCI 선진시장 편입을 목표로 외환시장 개편과 공매도 전면 재개를 검토하는 등 적극적인 행동에 나서고 있다. 쟁점인 역외 외환시장 허용을 검토하는 만큼 시장 접근성 기준도 충족할 가능성이 높아졌다는 평이다.

투자자들은 한국 주식시장의 MSCI 선진시장 지수 편입 효과로 △글로벌 자금 유입 증가 △한국 주식시장 변동성 하향 안정화 △중국 비중 확대 관련 리스크 해소 등을 기대하고 있다.

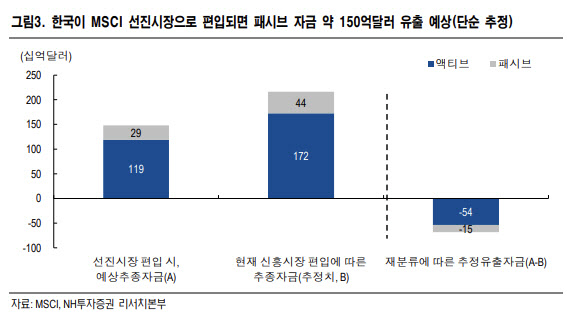

다만 한국이 MSCI 신흥시장에서 선진시장으로 편입되면 단순 추정 시 약 690억달러(약 82조5000억원)의 자금이 빠져나갈 것으로 추정했다. 현재 신흥시장 편입에 따른 액티브(1720억원)·패시브(440억원) 추종자금에서 선진시장 편입 시 액티브(1190억원)·패시브(290억원) 예상 추종자금을 뺀 수치다. 편입 시 유출될 패시브 자금은 약 150억달러(약 18조원)이다.

|