|

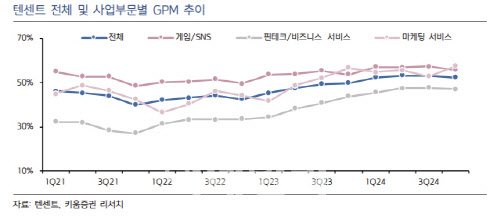

이동연 한국투자증권 연구원은 “VAS(게임+SNS) 매출이 전년 동기 대비 14% 늘어나며 예상보다 견조했던 점이 눈에 띈다”며 “게임 매출 증가율이 지난해 같은 때보다 20%로 높아진 덕분이다”고 분석했다.

구체적으로 게임 사업은 매출 492억위안으로 전년 동기 대비 20% 늘어 예상치를 상회했다. 해외 게임 매출은 기존 인기 게임의 견조한 성장과 전 분기 이연된 매출의 인식으로 인해 지난해 같은 때보다 16% 증가했다. 중국 게임 매출도 기저효과와 기존 및 신규 게임의 성장으로 인해 전년 동기 대비 23% 증가했다.

박주영 키움증권 연구원은 “향후 이연 매출 증가, 춘절 기간 5대 인기 게임의 일일활성사용자수(DAU) 증가, 신작 출시 등으로 인해 게임 매출은 견조한 성장세가 지속될 것”이라고 예상했다.

마케팅 서비스 사업은 350억위안으로 전년 동기 대비 17% 증가해 예상치를 상회했다. 플랫폼 내 적극적인 AI 기술 도입을 통해 광고 노출 최적화 및 클릭율 증가하며 Video Accounts·Mini Programs·Weixin Search 부문에서 모두 높은 광고 매출 성장세를 기록했다.

박주영 연구원은 “AI 기술이 광고주의 투자수익률(ROI)을 높이고 있으며, 이는 산업 전반에 걸쳐 광고 수요 증가로 이어지고 있다”며 “또 해당 부문은 높은 수익성을 보유하고 있어 이익 성장에도 긍정적인 상황이다”고 진단했다.

핀테크·비즈니스 서비스 사업은 561억위안으로 지난해 같은 때보다 3%) 늘어 예상치에 부합했다.

|

이동연 연구원은 “텐센트의 AI 챗봇 ‘위안바오(Yuanbao)’는 딥시크(DeepSeek)의 R1 모델까지 적용한 후 2~3월에 DAU가 20배 늘어나며 중국에서 가장 인기있는 AI 어시스턴트 서비스로 부상했다”며 “강력한 위챗 플랫폼 내에서 다양한 분야에 AI 서비스를 활용할 수 있게 됐다는 의미다”라고 설명했다.

그는 “또 메타와 유사하게 AI를 활용해 광고 효율성을 높이고 있음이 작년 4분기 실적을 통해 확인된 점도 고무적이다”며 “AI 투자 확대로 단기적으로 수익성에 대한 우려가 생길 수 있지만 중장기적인 관점에서는 올바른 방향으로 투자가 집행되고 있다고 판단한다”고 강조했다.

이 연구원은 이어 “텐센트에 대한 긍정적인 의견을 유지한다”며 “ AI, 광고, 게임 실적 개선이 지속될 것이기 때문이다. 또 주주환원 강화가 지속되고 있고, 밸류에이션 부담이 아직 높지 않은 점도 투자포인트”라고 짚었다.

![07년생 정동원, 강북 타워팰리스 산다…“20억원에 한강뷰”[누구집]](https://image.edaily.co.kr/images/vision/files/NP/S/2025/03/PS25032300049t.jpg)

![4세 여아 의붓딸 암매장 계부…그가 흘린 '눈물'의 의미[그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2025/03/PS25032400001t.jpg)

![말이 안 돼 AI도 놀랐다…백종원 이번엔 빽다방 '당 폭탄' 구설[먹어보고서]](https://image.edaily.co.kr/images/vision/files/NP/S/2025/03/PS25032300068t.jpg)