|

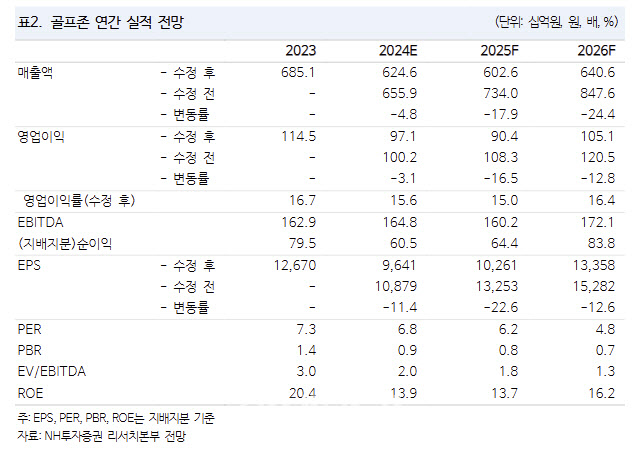

이어 목표주가를 하향한 것에 대해 “2025년 실적 추정치 하향에 기인하며 근거는 소비 둔화에 따른 가맹점 출점 및 라운드 수 추정치 조정과 GDR 수익성 악화”라 밝혔다. 그럼에도 투자의견을 유지하는 이유에 대해서는 “GPM(매출총이익률)이 개선되고 있으며, 2025년 예상 배당수익률 7%, PBR 0.8배로 배당주 포지셔닝 시에도 충분한 매력이 있다고 판단하기 때문”이라 했다.

NH투자증권은 골프존의 4분기 연결 기준 매출액이 전년동기대비 18.5% 감소한 1356억원, 영업익은 16.7% 적은 123억원을 기록하며 시장 예상치를 하회할 것으로 예상했다. 별도 영업이익은 전년 동기 대비 개선이 기대되나 연결 자회사들(골프존클라우드, 골프존씨엠)의 실적 부진에 따른 연결 영업이익 전년 대비 감익이 예상된다.

골프존의 올해 연간 매출액은 전년비 3.5% 감소한 6026억원, 영업이익은 6.9% 적은 904억원으로 전년 대비 부진할 것으로 예상된다. 백 연구원은 “소비 심리 둔화에 따른 라운드 수 성장폭 축소 및 가맹점 출점 감소 영향”이라면서도 “감익 우려는 주가에 이미 선반영 되어 2025년 실적 기준 PER이 6배에 불과한 상황”이라 말했다.

이어 “GDR 사업은 적극적인 수익성 개선에 따른 적자폭 축소가 예상되며 여기에 인테리어 사업 등 기존 인프라를 활용한 사업까지 추가될 경우 재차 탑라인 성장 가능한 바 비즈니스 모델의 매력은 여전히 유효하다”고 말했다.